大家好!今天给各位分享代持股税收筹划的知识,其中也会对代持的股份进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本篇目录:

税务筹划的12种方法

税务筹划的12种方法:利用优惠政策筹划法,是指纳税人凭借国家税法规定的优惠政策进行税务筹划的方法。直接利用筹划法,国家为了实现总体经济目标,从宏观上调控经济,引导资源流向,制定了许多的税收优惠政策。

合理避税12种方法是分摊费用、缩短折旧年限、高新技术开发、提高职工福利、税收优惠政策、定价转移等等。

税务筹划的种方法是通过优化税收结构来实现税收优惠,比如把投资收益作为税前扣除项目,可以降低财产所得税的税负。另外,企业可以通过结构性调整来优化税收结构,比如在企业经营活动中增加研发投入,可以减免企业所得税。

物流公司税务筹划的方法如下:转变经营方式巧筹划。增值税一般纳税人在销售货物时一般是根据进销差价按照13%或者17%的税率缴税;而营业税应税劳务中的“服务业—代理”税目的税率仅为5%。

股东分红税收筹划怎么做

1、改变持股模式 这是目前用的最多的方式,也是税务机关最喜欢的方式---自然人直接持股。个人拥有债权而取得的利息、股息、红利所得,应当缴纳20%个人所得税。这种持股方式是现在很多股东的做法。

2、首先,要交企业所得税,这个大部分的企业是25%收取,我们公司属于小微企业,所以一开始是按照20%收取的,那就是20万,前段时间,我们申报高新技术企业,评审已经通过,今年会执行优惠政策,按照15%的比例缴纳。

3、第一种:采用净利润方式,120万元缴纳30万元企业所得税后,90万元净利润以股息、红利的形式分配。第二种:每月发放工资10万元,12个月共计发放120万元,以达到实现节税的目的。

4、个人拥有债权而取得的利息、股息、红利所得,应当缴纳20%个人所得税。这种持股方式是现在很多股东的做法。但是这种持股方式,税收筹划的空间很小。

5、有以下6种合理节税方法:公司的股息。若企业将税后利润直接分配给股东,则要面对股东取得收入所支付的企业所得税和个人所得税的“双重征税”局面。

10分钟,全看懂财务三张表(纯干货,深度总结)

财务三张表指的是资产负债表、利润表以及现金流量表,具体概念分别如下:资产负债表,资产负债表亦称财务状况表,表示企业在一定日期(通常为各会计期末)的财务状况(即资产、负债和所有者权益的状况)的主要会计报表。

资产负债表(balance sheet):是总括地反映会计主体在特定日期(如年末、季末、月末)财务状况的报表。

三大财务报表是指“资产负债表”,“利润表”,“现金流量表”,这三张表代表了一个公司全部的财务信息,下面一起来看看如何看懂三大财务报表。资产负债表,它反映了特定日期的财务状况。

财务报表三张表的关系心、两个基本点。一个中心是资产负债表。两个基本点是利润表反映资产负债中未分配利润的增减变化;现金流量表反映资产负债中货币资金的增减变化。三者互相关联,相互依托。

如何进行税务筹划

法律分析:企业纳税筹划有以下方法:利用税收优惠政策进行税收筹划,选择投资区域和产业。合理利用企业组织形式进行税收筹划。充分利用税法和税务文书的规定。运用这种方法进行税收筹划,要求企业充分了解国家税收政策。

税务筹划的12种方法:利用优惠政策筹划法,是指纳税人凭借国家税法规定的优惠政策进行税务筹划的方法。直接利用筹划法,国家为了实现总体经济目标,从宏观上调控经济,引导资源流向,制定了许多的税收优惠政策。

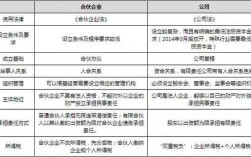

合理利用企业组织形式进行税务筹划 企业组织形式需要考虑的因素主要包括:分支机构的损益、分支机构是否享受优惠税率等。① 预计享受优惠税率的分支机构的利润将以子公司的形式单独征税。

我们所说的税务筹划,其实就是指在税法规定的界限内通过对公司的经营、理财、投资等财务活动进行事先的规划和安排,帮助企业减少税务开支起到节税的目的。

转让定价筹划法:转让定价筹划法主要是通过关联企业不符合商业惯例的交易形式进行税收筹划。税务筹划的基本方法之一,在国际、国内税务筹划实践中得到广泛应用。

改变纳税人构成 企业在进行税务筹划之前,首先要考虑能否避开成为某种纳税人。

到此,以上就是小编对于代持的股份的问题就介绍到这了,希望介绍的几点解答对大家有用,有任何问题和不懂的,欢迎各位老师在评论区讨论,给我留言。

微信扫一扫打赏

微信扫一扫打赏